Ολοκληρωμένος Οδηγός Τεχνικής Ανάλυσης

Ολοκληρωμένος Οδηγός Τεχνικής Ανάλυσης

Η τεχνική ανάλυση αποτελεί μία δημοφιλή μέθοδο ανάλυσης των Διεθνών Αγορών που στοχεύει στην αναγνώριση της τάσης των τιμών αλλά ακόμα και στον υπολογισμό των πιθανοτήτων αυτή η τάση να συνεχιστεί και στο μέλλον. Παράλληλα, η τεχνική ανάλυση δύναται να υποδεικνύει τα επίπεδα εκείνα των τιμών που προσφέρουν στήριξη (support) και αντίσταση (resistance). Γνωρίζοντας την τάση μιας αγοράς, αλλά και τα κρίσιμα επίπεδα στήριξης και αντίστασης των τιμών, ένας επενδυτής αποκτά ένα σημαντικό πλεονέκτημα.

Τα στοιχεία που αξιοποιούνται από την τεχνική ανάλυση αποτελούνται από ιστορικά στατιστικά της αγοράς, και κυρίως την ημερήσια μεταβολή των τιμών και τον όγκο των συναλλαγών. Με βάσει αυτά τα δύο στατιστικά, έχει αναπτυχθεί μία μεγάλη γκάμα τεχνικών δεικτών που βοηθούν τους επενδυτές να αποκρυπτογραφήσουν την κίνηση της αγοράς, να επιβεβαιώσουν την τάση των τιμών, αλλά και να εντοπίσουν τα υπεραγορασμένα και υπερπουλημένα επίπεδα της αγοράς ώστε να ανοίξουν νέες θέσεις ή να πάρουν μέρος των κερδών τους (profit taking).

Εισαγωγή στην Τεχνική Ανάλυση

Η τεχνική ανάλυση μπορεί να εφαρμοστεί σε όλες τις κατηγορίες χρηματοοικονομικών προϊόντων, όπως οι μετοχές, οι χρηματιστηριακοί δείκτες, οι ισοτιμίες συναλλάγματος (Forex), τα εμπορεύματα (commodities), κτλ.

Οι τεχνικοί αναλυτές επικεντρώνονται σε δύο βασικές πτυχές μιας αγοράς:

(i) Ποια είναι η τρέχουσα τιμή ενός περιουσιακού στοιχείου;

(ii) Ποιο είναι το ιστορικό των κινήσεων των τιμών αυτού του χρηματοοικονομικού περιουσιακού στοιχείου;

Οι τεχνικοί αναλυτές χρησιμοποιούν κυρίως διαγράμματα, μοτίβα τιμών (patterns), δείκτες (indicators) και ταλαντωτές (oscillators), προκειμένου να εντοπίσουν κάποιες ομοιότητες στην τρέχουσα και στην προηγούμενη δραστηριότητα της αγοράς που μπορεί να υποδεικνύουν τη μελλοντική μεταβολή των τιμών, αλλά και την ένταση αυτής της μεταβολής.

Η τεχνική ανάλυση δεν μπορεί να προβλέψει το μέλλον, αλλά μπορεί να βοηθήσει τους επενδυτές να αξιολογήσουν το ενδεχόμενο να συνεχιστεί ή να αντιστραφεί κάποια τάση της αγοράς. Επιπλέον, και το σημαντικότερο, είναι ότι η τεχνική ανάλυση μπορεί να βοηθήσει συστηματικά τους επενδυτές ώστε να εντοπίζουν το βέλτιστο δυνατό χρόνο για την είσοδο/έξοδο από την αγορά.

Βασικές Παραδοχές της Τεχνικής Ανάλυσης

Αυτές είναι οι βασικές παραδοχές της τεχνικής ανάλυσης:

(α) Όλες οι ειδήσεις όπως και οι θεμελιώδεις συνθήκες, έχουν ενσωματωθεί ήδη στο τρέχον επίπεδο τιμών

Ένας τεχνικός αναλυτής δεν εστιάζει στις ειδήσεις αλλά και ούτε στα θεμελιώδη στοιχεία ενός περιουσιακού στοιχείου που μπορεί να είναι υπερεκτιμημένα/υποτιμημένα, εστιάζει αποκλειστικά σε ισχυρές τάσεις των τιμών (price trends) που μπορεί να δημιουργηθούν στην αγορά.

(β) Οι τιμές ακολουθούν τάσεις

Όταν διαπιστωθεί μια σημαντική τάση στην αγορά, σύμφωνα με την τεχνική ανάλυση, η μεταβολή των μελλοντικών τιμών ενδέχεται να ακολουθήσει την ίδια κατεύθυνση.

(γ) Οι κινήσεις τιμών δεν είναι εντελώς τυχαίες

Οι κινήσεις τιμών ακολουθούν συγκεκριμένα μοτίβα (patterns) και δεν είναι εντελώς τυχαίες.

(δ) Οι ιστορικές τάσεις τείνουν να επαναλαμβάνονται στα ίδια μοτίβα (historic patterns)

Αυτό συμβαίνει καθώς η ανθρώπινη ψυχολογία τείνει να επαναλαμβάνεται μέσα στον χρόνο. Η τεχνική ανάλυση χρησιμοποιεί διαγράμματα και δείκτες για την ανάλυση και την αξιολόγηση αυτών των κινήσεων και των τάσεων της αγοράς.

(ε) Δεν υπάρχει συγκεκριμένο χρονικό πλαίσιο κατά την ανάλυση μιας χρηματιστηριακής αγοράς

Η τεχνική ανάλυση μπορεί να εφαρμοστεί σε πολλαπλά χρονικά πλαίσια (timeframes). Βέβαια, η αλήθεια είναι ότι οι επαγγελματίες αναλυτές εστιάζουν στο μηνιαίο (monthly), στο εβδομαδιαίο (weekly), και στο ημερήσιο (daily) διάγραμμα.

Δημοφιλείς δείκτες τεχνικής ανάλυσης (Technical Indicators)

Οι τεχνικοί δείκτες είναι μαθηματικοί υπολογισμοί με βάση την αστάθεια των τιμών και τη δραστηριότητα του όγκου συναλλαγών. Αυτά τα εργαλεία χρησιμοποιούνται για τον εντοπισμό ή την επιβεβαίωση της τάσης των τιμών, αλλά και για τη δημιουργία σημάτων αγοράς ή πώλησης. Αυτοί είναι οι σημαντικότεροι δείκτες βάσει της δημοφιλίας τους.

(1) MACD (Moving Average Convergence Divergence)

(2) Bollinger Bands

(3) Relative Strength Index (RSI) ► Εναλλακτικός δείκτης RSI PRECISION 3

(4) Stochastic Oscillator

(5) Moving Averages (MAs)

(6) William %R

(7) Average Directional Index (ADX)

(8) Volume-Weighted Average Price (VWAP)

O Δείκτης RSI PRECISION 3

O Δείκτης RSI PRECISION 3

Ο RSI PRECISION είναι ένας βελτιωμένος RSI που παράλληλα λειτουργεί και ως μία προηγμένη μηχανή σηματοδότησης (signaling machine). Πιο συγκεκριμένα, προσφέρονται πέντε (5) διαφορετικές κατηγορίες κορυφαίων σημάτων συναλλαγών. Ο RSI PRECISION είναι ένα ιδανικό εργαλείο για την ανάλυση αγορών με υψηλή μεταβλητότητα, όπως είναι η αγορά των μετοχών μικρής κεφαλαιοποίησης και των κρυπτονομισμάτων και διατίθεται δωρεάν.

- Δείκτης: RSI PRECISION v.3

- Είδος: All-in-one RSI με πέντε (5) κορυφαία σήματα συναλλαγών

- Δημιουργία: Γιώργος Πρωτονοτάριος (2021-2023)

- Προσθέστε τον Δωρεάν: https://www.tradingview.com/script/cTEWnHdU-RSI-PRECISION-v-3

► Τεχνικός Δείκτης RSI PRECISION 3 στο FxStreet.gr

Κύριοι τύποι γραφημάτων

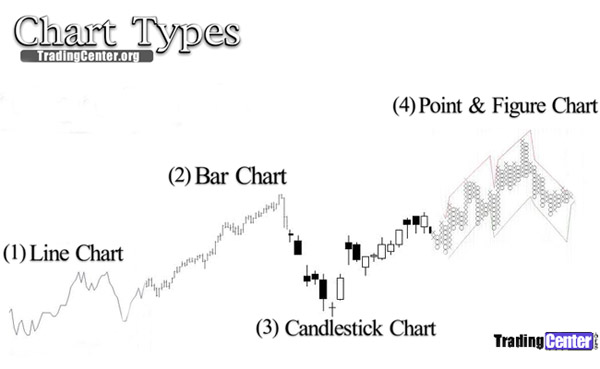

Η ανάλυση γραφημάτων (chart analysis) αποτελεί βασικό εργαλείο για όλους τους τεχνικούς αναλυτές. Υπάρχουν τέσσερις κύριοι τύποι γραφημάτων:

- (1) Διάγραμμα Γραμμής (Line Chart)

- (2) Διάγραμμα Ράβδων (Bar Chart)

- (3) Διάγραμμα Κεριών (Candlestick Chart)

- (4) Διάγραμμα Σημείων (Point and Figure Chart)

Γράφημα: Οι τέσσερις (4) κύριοι τύποι γραφημάτων (πηγή το συνεργατικό TradingCenter.org)

Ίσως, ο πιο χρήσιμος τύπος γραφημάτων είναι το Διάγραμμα Κεριών (Candlestick Chart). Το Διάγραμμα Κεριών μπορεί να δώσει περισσότερες πληροφορίες από άλλους τύπους γραφημάτων στον αναλυτή, καθώς περιλαμβάνει τέσσερις (4) διαφορετικές πληροφορίες σε κάθε κερί: το υψηλό, το χαμηλό, το κλείσιμο, καθώς και και το άνοιγμα.

► Εναλλακτικά Γραφήματα Heikin-Ashi, Renko και Range

Η Ακολουθία των Αριθμών Fibonacci

Οι αριθμοί Fibonacci εισήχθησαν από τον Ιταλό Leonardo Fibonacci στις αρχές του 1200. Στην ακολουθία αριθμών Fibonacci, κάθε αριθμός ισούται με το άθροισμα των προηγούμενων δύο αριθμών.

■ 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1.597, 2.584, 4.181, 6.765, 10.946, 17.711, 28.657, 46.368, 75.025, 121.393, 196.418, 317.811, 514.229, 832.040, 1.346.269, κλπ.

■ Επιπλέον, οποιοσδήποτε δεδομένος αριθμός της ακολουθίας Fibonacci ισούται με 1.618 φορές τον προηγούμενο αριθμό και 0.618 με τον επόμενο αριθμό.

Ο κομβικός αριθμός «φ»

Το 1,618 ή αλλιώς το «φ» είναι ένας κομβικός αριθμός που βρίσκεται παντού γύρω μας, στα μαθηματικά, στη μουσική, στην αρχιτεκτονική, στη φύση, ακόμη και σε ολόκληρο το αστρονομικό μας σύμπαν.

■ φ = 1,618033988749894….

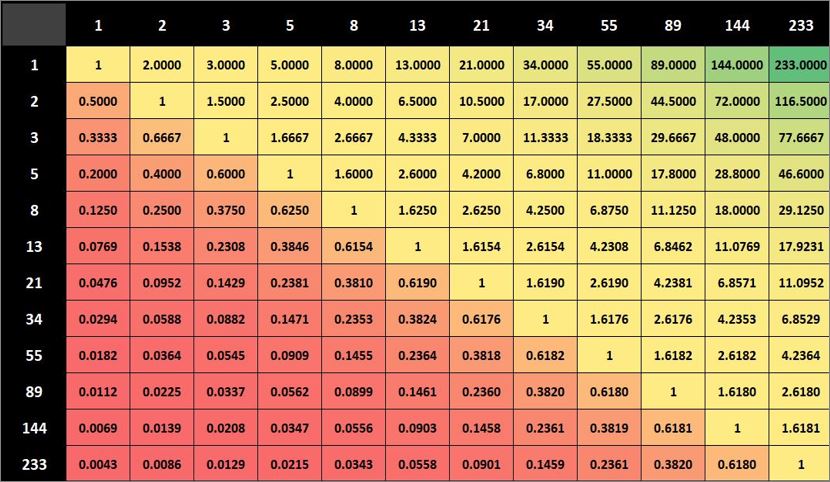

Στον πίνακα που ακολουθεί, διαιρούνται οι πρώτοι αριθμοί Fibonacci μεταξύ τους, και τα ποσοστά 1,618 και 0,618 εμφανίζονται διαγωνίως.

Πίνακας: Διαιρώντας τους αριθμούς Fibonacci μεταξύ τους, και η εμφάνιση των ποσοστών 1,618 και 0,618

Παρατηρώντας τον παραπάνω πίνακα, γίνεται εύκολα αντιληπτό ότι το κλειδί κατανόησης της ακολουθίας Fibonacci είναι τα ποσοστά 0,618 και 1,618. Αυτά τα δύο ποσοστά είναι πολύ σημαντικά κατά την ανάλυση των διεθνών αγορών.

Εργαλεία της τεχνικής ανάλυσης που βασίζονται στα ποσοστά Fibonacci

Πολλά εργαλεία της τεχνικής ανάλυσης βασίζονται στα ποσοστά Fibonacci με τα πιο σημαντικά από αυτά να είναι τα εργαλεία Fibonacci retracement και extensions.

- Ενώ το εργαλείο Fibonacci retracement υποδεικνύει τα πιθανά επίπεδα αναστροφής της τάσης μετά από μια διόρθωση, το εργαλείο Fibonacci extensions υποδεικνύει πόσο ψηλά μπορεί να φτάσει η τιμή μετά από την αναστροφή.

Οι κινήσεις των διεθνών χρηματιστηρίων ολοκληρώνονται κοντά σε αριθμούς Fibonacci

Οι μεγάλες κινήσεις των διεθνών χρηματιστηρίων τείνουν να ολοκληρώνονται και να αναστρέφονται κοντά σε αριθμούς Fibonacci. Σε μία έρευνα που είχα κάνει στο παρελθόν επιβεβαιώνεται η συσχέτιση των αριθμών Fibonacci με τις κορυφές σημαντικών κινήσεων του Dow Jones Industrial Average.

Πίνακας: Συσχέτιση των αριθμών Fibonacci και των ιστορικών ρεκόρ του Dow Jones Industrial Average.

|

ΗΜΕΡΟΜΗΝΙΑ ΡΕΚΟΡ DJIA |

ΓΕΓΟΝΟΣ |

ΚΛΕΙΣΙΜΟ ΡΕΚΟΡ |

ΗΜΕΡΗΣΙΟ ΥΨΗΛΟ |

ΚΟΝΤΙΝΟΣ ΑΡΙΘΜΟΣ FIBONACCI |

% ΔΙΑΦΟΡΑ |

|

(points) (A) |

(points) |

(B) |

(A)-(B) |

||

|

3-Sep-1929 |

Νέο υψηλό ρεκόρ |

381 |

386 |

377 |

1.06% |

|

9-Feb-1966 |

Νέο υψηλό ρεκόρ |

995 |

1,001 |

987 |

0.81% |

|

11-Jan-1973 |

Νέο υψηλό ρεκόρ |

1,052 |

1,067 |

(N/A) |

(N/A) |

|

25 Aug-1987 |

Νέο υψηλό ρεκόρ |

2,722 |

2,747 |

2,584 |

5.34% |

|

14-Jan-2000 |

Νέο υψηλό ρεκόρ |

11,723 |

11,909 |

10,946 |

7.10% |

|

9-Oct-2007 |

Νέο υψηλό ρεκόρ |

14,165 |

14,199 |

(N/A) |

(N/A) |

|

19-May-2015 |

Νέο υψηλό ρεκόρ |

18,312 |

18,351 |

17,711 |

3.39% |

Διαβάστε περισσότερα για τους αριθμούς Fibonacci: ► Αριθμοί και Εργαλεία Fibonacci | ► Το σχετικό βιβλίο μου με την έρευνα του Dow Jones στην AMAZON

Elliott Waves και Χρηματιστηριακή Αγορά

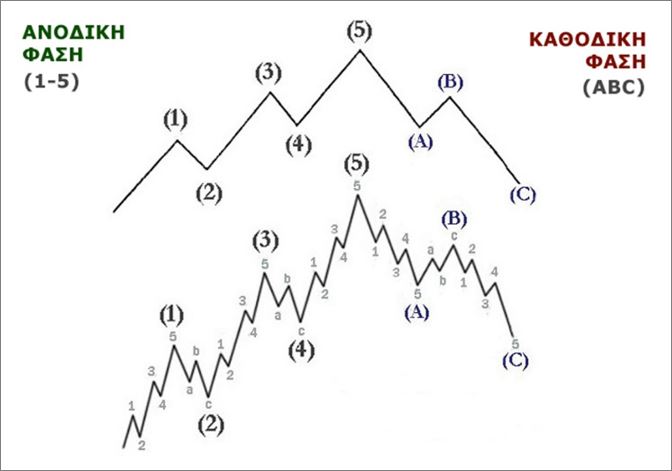

Κατά τη δεκαετία του 1930, ένας Αμερικανός λογιστής, ο Ralph Nelson Elliott, μελέτησε τις διακυμάνσεις των τιμών στο χρηματιστήριο της Αμερικής και πρότεινε ότι ορισμένες κινήσεις των τιμών έχουν την τάση να επαναλαμβάνονται κατά τη διάρκεια διαφορετικών χρονικών περιόδων. Τα πρότυπα κύματος Elliott θεωρούνται θεμελιώδη στην τεχνική ανάλυση και αποτελούνται από δύο φάσεις: την παρορμητική και τη διορθωτική φάση.

Γράφημα: Elliott Waves

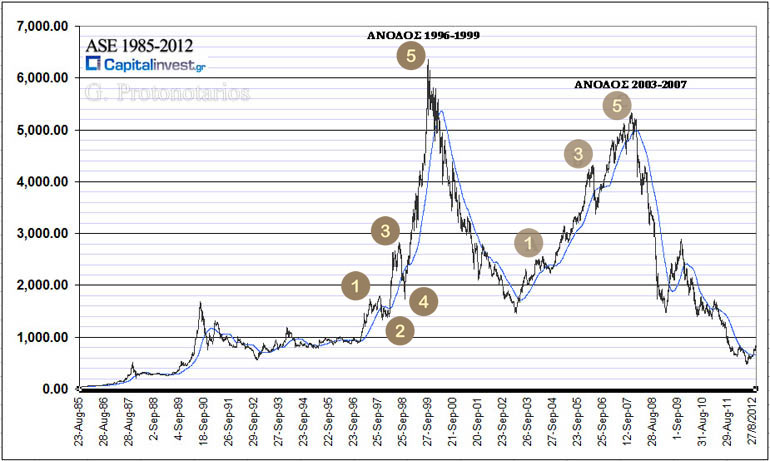

Για να αντιληφθούμε πόσο σημαντικά αποδείχτηκαν τα κύματα του Elliott στη χρηματιστηριακή αγορά διεθνώς, ακολουθεί το γράφημα των δύο (2) σημαντικών ανοδικών κινήσεων στο Ελληνικό Χρηματιστήριο κατά την περίοδο 1985-2012. Τα Elliott Waves εμφανίζονται και στις δύο μεγάλες κινήσεις του ΧΑΑ κατά την περίοδο 1996-2007.

Γράφημα: Elliott Waves και ΧΑΑ (πηγή το συνεργατικό Capitalinvest.gr)

Διαβάστε περισσότερα: ► Η Διαγραμματική Ανάλυση των Κυματισμών του Elliott

Αρμονικά Μοτίβα Διαγραμμάτων (Harmonic Patterns)

Η θεωρία της αρμονικής κίνησης των τιμών βασίζεται στη γεωμετρία και τα fractals. Ο πυρήνας αυτής της προσέγγισης ενσωματώνει την πρωτογενή αναλογία της αριθμολογίας Fibonacci και τα παράγωγά αυτής (1.618, 0.618, κ.λπ.). Τα αρμονικά πρότυπα τιμών λειτουργούν ως ενδείξεις ενδεχόμενων αναπροσαρμογών της τάσης της τιμής. Αυτά τα πρότυπα μπορούν να συνδυαστούν και να επιβεβαιώσουν τα σήματα που προέρχονται από άλλα εργαλεία τεχνικής ανάλυσης.

Υπάρχουν πολλά διαφορετικά μοντέλα αρμονικών τιμών:

- ABCD Pattern

- Three-Drive Pattern

- Gartley 222 Pattern

- Harmonic Bat Pattern

- Harmonic Crab Pattern

► Περισσότερα για τα μοντέλα αρμονικών τιμών

ΔΜP & Σ(ΔΜP) – Ο πιο πρόσφατος τεχνικός δείκτης από τον Γιώργο Πρωτονοτάριο

Ο ΔMP είναι το πιο πρόσφατο εργαλείο τεχνικής ανάλυσης από το TradingCenter και τον Γιώργο Πρωτονοτάριο. Ο ΔMP είναι ένας δείκτης που μπορεί να χρησιμοποιηθεί σε οποιοδήποτε χρηματοοικονομικό περιουσιακό στοιχείο και σχεδόν σε οποιοδήποτε χρονοδιάγραμμα.

Δημιουργία ΔMP

Ο ΔΜP εμφανίζει διαγραμματικά την ιστορική απόκλιση μεταξύ των τιμών κλεισίματος και των ημερήσιων διακυμάνσεων.

► Περισσότερα για τον δείκτη ΔMP και Σ(ΔMP)

Υπολογισμός του ΔΜP

Ο ΔΜP αντικατοπτρίζει την ημερήσια διαφορά μεταξύ της τιμής κλεισίματος και της μέσης τιμής

□ Όπου:

Μέση Τιμή = (Ημερήσια Υψηλή + Ημερήσια Χαμηλή) / 2

ΔMP = {(Τιμή κλεισίματος - Μέση τιμή) / Μέση τιμή}%

Σ(ΔMP)

Ο Σ(ΔMP) λειτουργεί ως φυσική προέκταση του ΔMP, αθροίζοντας τις ιστορικές τιμές του ΔMP και αποσκοπώντας στην δημιουργία μοναδικών γραφημάτων.

Υπολογισμός του Σ(ΔΜP)

□ Σ(ΔMP) για N Περιόδους

ΔMP(N) = {(Κλείσιμο-1 – ΜέσηΤιμή-1)/ ΜέσηΤιμή -1)%} + {( Κλείσιμο -2 – ΜέσηΤιμή -2)/ ΜέσηΤιμή -2)%}… + {( Κλείσιμο -N – ΜέσηΤιμή -N)/ ΜέσηΤιμή -N)%}

Γράφημα: Παράδειγμα του Σ(ΔMP) στο EURUSD

- Τα γράφημα ιστορικών τιμών και το Σ(ΔMP) γράφημα του ζεύγους EURUSD σχεδόν ταυτίζονται.

- Αν αναλογιστούμε το πόσο διαφορετικές είναι οι πληροφορίες που περιλαμβάνουν αυτά τα δύο γραφήματα, το επίπεδο της ταύτισης τους είναι αξιοσημείωτο.

► Το σχετικό βιβλίο μου με τον Σ(ΔMP) και παραδείγματα της αγοράς Forex, στην AMAZON

Η δημιουργία ενός ολοκληρωμένου πλαισίου τεχνικής ανάλυσης

Συνοπτικά, αυτά είναι μερικά από τα βασικά στοιχεία που απαιτούνται για τη δημιουργία ενός ολοκληρωμένου πλαισίου τεχνικής ανάλυσης:

(i) Προσδιορισμός της τρέχουσας τάσης της αγοράς μεταξύ Ανοδικής, Καθοδικής, ή Ουδέτερης (ranging)

Εργαλεία:

-Κίνηση κυμάτων στο ημερήσιο γράφημα (Elliott waves)

-Απλός κινητός μέσος όρος (SMA) 200 ημερών, στο ημερήσιο γράφημα

-Εκθετικός κινητός μέσος όρος (EMA) 21 εβδομάδων, στο εβδομαδιαίο γράφημα

(ii) Ταυτοποίηση σημαντικών ιστορικών επιπέδων υποστήριξης και αντίστασης (support & resistance)

Εργαλεία:

-Ιστορικό Γράφημα 10-20 ετών

(iii) Αναγνώριση κίνησης εντός καναλιού τιμών (ειδικά τα ζεύγη Forex τείνουν να κινούνται μέσα σε κανάλια τιμών)

Εργαλεία:

-Price Channel (2 παραλλήλων trendlines) στο ημερήσιο γράφημα

(iv) Αναγνώριση μιας ξαφνικής μεταβλητότητας του όγκου ή της διακύμανσης των τιμών. Ξαφνικές μεταβολές του όγκου / της μεταβλητότητας ενδέχεται να σηματοδοτούν τη δημιουργία μιας νέας τάσης.

Εργαλεία:

-Ημερήσιο Γράφημα (D1) και Γράφημα 4 ωρών (H4)

(v) Αναγνώριση ύπαρξης βασικών μοτίβων

Εργαλεία:

Chart Patterns, Candlestick Patterns, Harmonic Patterns ► Οδηγός Μοτίβων Γραφήματος (Chart Patterns)

(vi) Επιβεβαίωση της ορμής σε βραχύτερα χρονικά πλαίσια

Εργαλεία:

-Απλός KMO 20 ημερών και απλός ΚΜΟ 50 ημερών στο ημερήσιο γράφημα

-Lower Highs / Lower Lows για πτωτική επιβεβαίωση, είτε Higher Highs / Higher Lows για ανοδική επιβεβαίωση

-Αναζήτηση για MACD Divergences είτε για RSI Divergences

Επίλογος: Με Λίγα Λόγια

Συνοψίζοντας, η τεχνική ανάλυση δεν είναι επιστήμη, είναι μια μέθοδος για την επεξήγηση της μεταβλητότητας των αγορών. Η τεχνική ανάλυση σε καμία περίπτωση δεν μπορεί να προβλέψει με σιγουριά τι θα γίνει, μπορεί απλώς να πιθανολογήσει που οδεύει μια αγορά ή μια μεμονωμένη χρηματιστηριακή αξία. Εργαλεία όπως ο MACD και η διάσπαση του ΚΜΟ 200 ημερών έχουν αποδείξει επανειλημμένα την αξία τους στο να προβλέπουν σημαντικές αναστροφές της τάσης των τιμών.

Επιπρόσθετα, η τεχνική ανάλυση μπορεί να φανεί ιδιαίτερα χρήσιμη στους επενδυτές για τον εντοπισμό του βέλτιστου χρονικού σημείου για την είσοδο/έξοδο από την αγορά. Για αυτή την τελευταία εργασία προτείνω χρήση του RSI(21) στα H4 και D1 γραφήματα, με τιμές στόχους 20-30 για είσοδο και 70-80 για έξοδο.

Πολύ χρήσιμες ιστορικά έχουν αποδειχθεί και οι MACD/RSI Divergences που αποτελούν διαφοροποιήσεις της κλίσης (slope) μεταξύ των γραφημάτων τιμής και των αντίστοιχων γραφημάτων MACD και RSI.

Όσο αφορά τα εργαλεία Fibonacci (Fibonacci Retracement, Fans, κτλ.) πρέπει να χρησιμοποιούνται πολύ επιλεκτικά, και κυρίως σε μεγάλα γραφήματα. Πάντως οι αριθμοί Fibonacci έχουν υποδείξει πολλές φορές τις επερχόμενες κορυφές σε μεγάλες χρηματιστηριακές κινήσεις, όπως παρουσιάστηκε και στην έρευνα μου παραπάνω (Dow Jones). Πολλοί χρήσιμοι οι αριθμοί Fibonacci και ως περίοδοι στη χρήση Κινητών Απλών και Εκθετικών Μέσων Όρων (13, 21, 55, κτλ.).

Ο κόσμος των αγορών είναι διχασμένος μεταξύ αυτών που πιστεύουν αποκλειστικά στη θεμελιώδη ανάλυση και αυτών που χρησιμοποιούν αποκλειστικά την τεχνική ανάλυση. Όμως, όλες οι αναλύσεις είναι χρήσιμες, ας μην βιαζόμαστε να ακυρώσουμε τη σημασία οποιασδήποτε μεθόδου παρατήρησης των αγορών. Η παρατήρηση είναι η απαρχή της εξέλιξης της γνώσης.

Αν η Θεμελιώδης Ανάλυση προβλέπει το 'Που' οδεύει μια χρηματιστηριακή αξία, και το 'Γιατί', η Τεχνική Ανάλυση προβλέπει το 'Πότε' θα ξεκινήσει και το 'Πότε' θα φτάσει εκεί.

■ Ολοκληρωμένος Οδηγός Τεχνικής Ανάλυσης

Γιώργος Πρωτονοτάριος, Αναλυτής Διεθνών Αγορών,

για το FxStreet.gr (2019) (c)

L ΣΧΕΤΙΚΑ ΑΡΘΡΑ στο FxStreet.gr • ΠΛΗΡΟΦΟΡΙΕΣ • ΕΡΓΑΛΕΙΑ Γ.Π. • ΜΕΘΟΔΟΙ ΤΑ • ΤΕΧΝΙΚΟΙ ΔΕΙΚΤΕΣ

► Οδηγός Τεχνικής Ανάλυσης

► Θεμελιώδης Ανάλυση

► Διαχείριση Χαρτοφυλακίου

► Επενδυτικό Λεξικό

► RSI PRECISION 3

► RSI PRECISION 2

► Δείκτες ΔMP και Σ(ΔMP)

► PriceMomentum

► Μοτίβα Γραφήματος

► Εργαλεία Fibonacci

► Διαγράμματα Elliott

► Μέθοδος του Wyckoff

► Δείκτης CVD

► Δείκτης MACD

► Δείκτης ADX

► Δείκτες Όγκου Συναλλαγών